推荐资讯

联系我们

电话:15553681371 王经理

电话:15106358106 李经理

邮箱:2756355558@qq.com

地址:聊城经济开发区蒋官屯工业园区

莱钢nm500耐磨板从产能周期的视角该如何来看钢价

文章出处:山东鹏鑫钢铁有限公司

人气:12

发表时间:2019/6/10 12:50:55

莱钢nm500耐磨板从产能周期的视角该如何来看钢价

莱钢nm500耐磨板

莱钢nm500耐磨板 产能周期简述

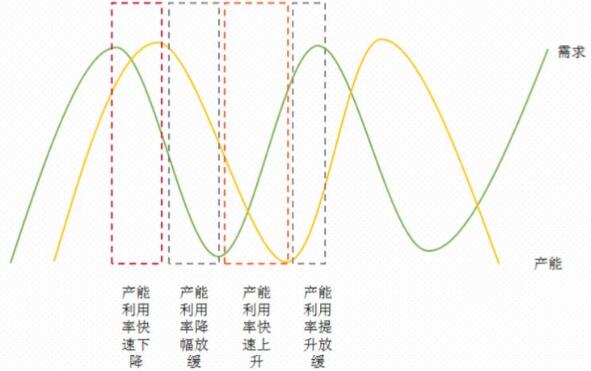

黑色产业作为典型的周期产业,需求是有比较明显的周期性特征。需求的周期性波动,会引发莱钢nm500耐磨板产能的周期性波动,但需求和产能周期的波动并不同步,一般情况下需求周期领先产能周期(如下图所示),周期的错配就会引发产能利用率的大幅波动,产能利用率的大幅波动会导致钢价的大幅波动。

产能利用率快速下降阶段(价格下跌):需求下降+产能上升。(类似被动补库存)

产能利用率降幅放缓阶段(价格下跌):需求下降+产能下降。(类似主动去库存)

产能利用率快速上升阶段(价格上涨):需求上升+产能下降。(类似被动去库存)

产能利用率增幅放缓阶段(价格上涨):需求上升+产能上升。(类似主动补库存)

从确定性的角度看,1和3阶段的价格表现确定性更高,2和4阶段需要看需求和产能的幅度对比,价格表现的确定性下降。

莱钢nm500耐磨板成材产能周期的划分

指标选择:

莱钢nm500耐磨板需求指标:根据我们的需求联动机制,地产是黑色产业终端需求的核心驱动因素,尤其是地产新开工的关联需求占内需比例高达70%,占总需求的比例也超过60%。所以需求周期的波动实际可以简化为地产新开工周期的波动,为消除基建和制造业固投等波动因素对地产新开工的趋势因素,本文选择的是地产新开工在建筑新开工的占比来定义需求周期。

产能周期:成材的产能数据统计难度较大,且为了拉长时间周期,本文选择黑色压延加工产业的固定资产投资来定义产能周期。

本轮需求周期的上升起点是2016年,产能周期的上升起点是2018年(2016年-2017年行政去产能开启),2016年-2017年产能利用率提升明显,对应的钢价也有明显的上涨。2018年后,需求周期的上行阶段提速,2019年截至目前,需求周期的上行阶段仍处于提速阶段。但由于产能周期开始进入上行阶段,且2019年提升明显,对应的钢价上涨也开始放缓。

本轮产能周期和之前还是有区别的,新增的固投多以产能置换为主,并非都是新增产能,从这个角度看,新增产能会小于固投的增加,但需要注意的是钢厂生产效率的提高,也属于在存量的基础变相新增了产能,这部分会对冲置换产能对新增产能的冲击,所以整体看实际的新增产能应该还是和固投的趋势方向匹配的,只是结构性要好于上一轮产能周期,毕竟存量基础上的效率提升会加大供应弹性,这利于亏损后的减产行为发生。

中长期钢价展望

当产能开始进入上升周期,那么价格上涨的确定性就下降了,价格要持续上涨将更依赖于需求周期上行阶段的维持。目前看需求周期上升阶段现在进入加速提速阶段,后面还有多少的上升空间需要密切关注,且2019年固投增速明显加快,导致后期的产能利用率预期快速下降,如果这种格局维持,即使需求周期能维持在上升阶段,但提升速度放缓的话,钢价也是有下行风险的。

未来关注点:

(一)需求周期进入下行周期的拐点

本轮需求周期的主要提升动力还是房地产,叠加了机械产业的设备更新周期和汽车的消费下行周期,但目前黑色的终端需求里建筑链条需求占比更大(建筑和机械),消费链条需求占比较小,所以汽车的消费下行周期的负面影响有限,建筑链条需求何时见拐点是需求周期见拐点的核心变量。而建筑链条需求的拐点则需要判断地产新开工的拐点,要分析地产新开工的拐点,有必要先对2019年地产超预期的因素进行梳理。

超预期因素:

(1)房价增速处于高估区域时间超预期,且增速持续上涨。

(2)地价增速超预期回升(房企利润下降),新开工波动因素呈现负面影响,但新开工增速和趋势因素房价增速匹配较好,没有出现低偏现象,或和房企新开工赶工有关(2018年全国拿地量很大,未开发土地较多)。2018年新开工好不是赶工现象,主要是房价表现好+房企利润预期好,2019年新开工有赶工因素影响。

(3)房价增速离零轴较远,短期耗钢面积向上趋势延续符合预期,但增速超预期,不降反增。

(4)商品房销售面积增速下行缓慢,降速超预期。分结构看,一二线城市回升速度较快,三四线城市下行压力尚未兑现,降幅缓慢。从数据表现看,房贷利率下降对商品房销售的传导加快。

基于上述的因素梳理,2019年地产新开工再超预期的核心因素是房价增速超预期+房企开工现象+销售面积增速下行缓慢。地产近端表现强势,那后期地产能否继续向好呢?

(1)超预期的地产还能否继续向好之房价增速:1.房价增速短期高估的态势没有改变,调控压力依然较强,近期房住不炒舆论再被强化。2.资本市场对房价增速虽没有趋势下滑预期,但也没有进一步的向好预期。3.房价增速结构性有所转差,一线城市增速回升明显,二线城市增速放缓,三线城市增速有回落迹象。4.本轮房价增速上涨和居民端的关系更大,而居民贷款和贷款利率的关联度较强,在房价增速短期明显高估的背景下,贷款利率持续下降的预期是有待商榷的,有可能走出2012年的走势,短暂下调后,稳中上行。

(2)超预期的地产还能否继续向好之地价增速:1.高频数据显示地价增速再度上升,且幅度有加快。2.分结构看,一线城市增速>二线城市>三线城市。3.房价增速上升态势出现放缓,而地价增速上升较快,房企利润预期继续转差。

(3)超预期的地产还能否继续向好之土地供应:1.高频数据显示4-5月土地供应增速上升,且转为正增长。2.1-5月累计增速依然是负增长,负增长格局暂未改变。3.分结构看,一线城市土地供应增速提升最快,二线城市土地供应增速也比较可以,三线城市土地供应增速再度转负,结构上需关注三线及以下城市的土地供应减少风险。

(4)超预期的地产还能否继续向好之房企资金盈余:1.房企资金盈余状态有转好迹象,但负值状态尚未改变。2.房价增速持续上升预期不强,销售额增速后期更多受商品房销售面积的影响。3.房地产开工投资增速表现大概率好于新开工表现,且不会有太大下行,主要原因是有建安投资或施工增速回升的对冲。4.房企资金盈余状态的切换更多受销售端的影响,主要是销售面积增速的影响。

(5)超预期的地产还能否继续向好之房地产新开工:1.房价增速仍面临调整压力,持续向好预期不强。2.地价上升过快,导致房企开发利润预期下降,房地产新开工的波动因素仍呈现负面影响。3.土地供应负增长态势能否改变,土地供应负增长会限制远端地产新开工持续向好。4.房企资金盈余状态的负值状态能否改变,负值状态延续会导致房企资金压力加大,进而不利于新开工的持续回升。

(6)超预期的地产还能否继续向好之商品房销售面积:1.根据以往规律,在房价增速高位运行的阶段,销售面积增速见底回升的概率不大。2.商品房销售的结构性不好,一二线城市的增速回升较为明显,其他城市仍呈现负增长,表现不佳。3.三四城市随着棚改减半,销售增速下行态势估计不太好改变,2019年需谨防2017年销售结构的反向转变,需紧盯三四线城市的下行预期能否兑现。

所以,房地产新开工近端表现强势,但远端担忧并无消除,后期谨防房价增速快速下行+房企利润预期继续萎缩+土地供应维持负增长的组合对新开工增速的冲击。但对于拐点的判断本文仍难给出结论,只能说需求周期的上行阶段不宜过于乐观,也不要忽视产能上行带来的压力。

(二)本轮库存周期的下行周期是否会和产能周期的第一阶段(产能上升、需求下降)共振。

虽然当下的产量水平很高,但由于需求的增速亦比较高,使得整体的市场格局尚处于主动补库存阶段,库存周期尚未进入下行周期。而周期的切换也是由需求主导的,一旦需求增速出现快速下行,库存周期有望进入下行周期,而2019年产能周期进入产能上升+需求下降的阶段的可能性不大,除非地产新开工后期出现断崖式下跌,全年看的话,二者不好共振。但从另一个角度看,当下需求的韧性持续时间越长,后期两者共振的可能性就越大,后市的下跌风险也就越大,除非需求周期的上升阶段持续向好。

基于地产新开工远端担忧尚未消除,需求高增速的可持续性仍不宜过于乐观,一旦需求不能持续向好,钢价就会面临库存周期的下行周期和产能周期的第一阶段(产能上升、需求下降)的负面冲击,高位做多成材需谨慎。但由于本来产能上行结构性优于上一轮,对亏损的敏感度会更强,上一轮周期的惨烈现象(行业全面亏损)估计很难出现。

另外,昨天“黑色系”家族又有刺激性消息发布了!巴西淡水河谷对外宣称:将关闭在巴西的9个上游铁矿大坝!!!

哎,真是地地道道的“戏精”啊,每每关键时刻,巴西淡水河谷总能很“善解钢意”的来个爆炸性新闻!不过我们发现,淡水河谷今年一季度利润为-16.75亿美元,同比下降204.1%。产矿减少以及矿价大涨后遭到下游购矿企业的抵制,一季度遭受较大的损失也就不难理解了。

最后,小编认为,周四期市的强势反弹也不会是空穴来风,在下周初,随着铁矿石的突然“搞事情”难免成为市场炒作对象,“黑色系”的反弹或会提前而至,但也只是反弹噢,不同的基本面一定会导致分化的出现!

建材现货方面,因端午假期成交较弱,价格多还是以持稳或“促销”为主。但钢价经前期大幅下调后,价格进入到合理偏低区,需要构建价格底部以及重树信心,后期还是有望重拾升势,当然,毛—衣—摩—擦问题还是本月需要格外关注的一个扰动因素。总之,淡季的行情,调整好心态并注意进出的节奏以及库存的把握,尤为重要

黑色产业作为典型的周期产业,需求是有比较明显的周期性特征。需求的周期性波动,会引发莱钢nm500耐磨板产能的周期性波动,但需求和产能周期的波动并不同步,一般情况下需求周期领先产能周期(如下图所示),周期的错配就会引发产能利用率的大幅波动,产能利用率的大幅波动会导致钢价的大幅波动。

产能利用率快速下降阶段(价格下跌):需求下降+产能上升。(类似被动补库存)

产能利用率降幅放缓阶段(价格下跌):需求下降+产能下降。(类似主动去库存)

产能利用率快速上升阶段(价格上涨):需求上升+产能下降。(类似被动去库存)

产能利用率增幅放缓阶段(价格上涨):需求上升+产能上升。(类似主动补库存)

从确定性的角度看,1和3阶段的价格表现确定性更高,2和4阶段需要看需求和产能的幅度对比,价格表现的确定性下降。

莱钢nm500耐磨板成材产能周期的划分

指标选择:

莱钢nm500耐磨板需求指标:根据我们的需求联动机制,地产是黑色产业终端需求的核心驱动因素,尤其是地产新开工的关联需求占内需比例高达70%,占总需求的比例也超过60%。所以需求周期的波动实际可以简化为地产新开工周期的波动,为消除基建和制造业固投等波动因素对地产新开工的趋势因素,本文选择的是地产新开工在建筑新开工的占比来定义需求周期。

产能周期:成材的产能数据统计难度较大,且为了拉长时间周期,本文选择黑色压延加工产业的固定资产投资来定义产能周期。

本轮需求周期的上升起点是2016年,产能周期的上升起点是2018年(2016年-2017年行政去产能开启),2016年-2017年产能利用率提升明显,对应的钢价也有明显的上涨。2018年后,需求周期的上行阶段提速,2019年截至目前,需求周期的上行阶段仍处于提速阶段。但由于产能周期开始进入上行阶段,且2019年提升明显,对应的钢价上涨也开始放缓。

本轮产能周期和之前还是有区别的,新增的固投多以产能置换为主,并非都是新增产能,从这个角度看,新增产能会小于固投的增加,但需要注意的是钢厂生产效率的提高,也属于在存量的基础变相新增了产能,这部分会对冲置换产能对新增产能的冲击,所以整体看实际的新增产能应该还是和固投的趋势方向匹配的,只是结构性要好于上一轮产能周期,毕竟存量基础上的效率提升会加大供应弹性,这利于亏损后的减产行为发生。

中长期钢价展望

当产能开始进入上升周期,那么价格上涨的确定性就下降了,价格要持续上涨将更依赖于需求周期上行阶段的维持。目前看需求周期上升阶段现在进入加速提速阶段,后面还有多少的上升空间需要密切关注,且2019年固投增速明显加快,导致后期的产能利用率预期快速下降,如果这种格局维持,即使需求周期能维持在上升阶段,但提升速度放缓的话,钢价也是有下行风险的。

未来关注点:

(一)需求周期进入下行周期的拐点

本轮需求周期的主要提升动力还是房地产,叠加了机械产业的设备更新周期和汽车的消费下行周期,但目前黑色的终端需求里建筑链条需求占比更大(建筑和机械),消费链条需求占比较小,所以汽车的消费下行周期的负面影响有限,建筑链条需求何时见拐点是需求周期见拐点的核心变量。而建筑链条需求的拐点则需要判断地产新开工的拐点,要分析地产新开工的拐点,有必要先对2019年地产超预期的因素进行梳理。

超预期因素:

(1)房价增速处于高估区域时间超预期,且增速持续上涨。

(2)地价增速超预期回升(房企利润下降),新开工波动因素呈现负面影响,但新开工增速和趋势因素房价增速匹配较好,没有出现低偏现象,或和房企新开工赶工有关(2018年全国拿地量很大,未开发土地较多)。2018年新开工好不是赶工现象,主要是房价表现好+房企利润预期好,2019年新开工有赶工因素影响。

(3)房价增速离零轴较远,短期耗钢面积向上趋势延续符合预期,但增速超预期,不降反增。

(4)商品房销售面积增速下行缓慢,降速超预期。分结构看,一二线城市回升速度较快,三四线城市下行压力尚未兑现,降幅缓慢。从数据表现看,房贷利率下降对商品房销售的传导加快。

基于上述的因素梳理,2019年地产新开工再超预期的核心因素是房价增速超预期+房企开工现象+销售面积增速下行缓慢。地产近端表现强势,那后期地产能否继续向好呢?

(1)超预期的地产还能否继续向好之房价增速:1.房价增速短期高估的态势没有改变,调控压力依然较强,近期房住不炒舆论再被强化。2.资本市场对房价增速虽没有趋势下滑预期,但也没有进一步的向好预期。3.房价增速结构性有所转差,一线城市增速回升明显,二线城市增速放缓,三线城市增速有回落迹象。4.本轮房价增速上涨和居民端的关系更大,而居民贷款和贷款利率的关联度较强,在房价增速短期明显高估的背景下,贷款利率持续下降的预期是有待商榷的,有可能走出2012年的走势,短暂下调后,稳中上行。

(2)超预期的地产还能否继续向好之地价增速:1.高频数据显示地价增速再度上升,且幅度有加快。2.分结构看,一线城市增速>二线城市>三线城市。3.房价增速上升态势出现放缓,而地价增速上升较快,房企利润预期继续转差。

(3)超预期的地产还能否继续向好之土地供应:1.高频数据显示4-5月土地供应增速上升,且转为正增长。2.1-5月累计增速依然是负增长,负增长格局暂未改变。3.分结构看,一线城市土地供应增速提升最快,二线城市土地供应增速也比较可以,三线城市土地供应增速再度转负,结构上需关注三线及以下城市的土地供应减少风险。

(4)超预期的地产还能否继续向好之房企资金盈余:1.房企资金盈余状态有转好迹象,但负值状态尚未改变。2.房价增速持续上升预期不强,销售额增速后期更多受商品房销售面积的影响。3.房地产开工投资增速表现大概率好于新开工表现,且不会有太大下行,主要原因是有建安投资或施工增速回升的对冲。4.房企资金盈余状态的切换更多受销售端的影响,主要是销售面积增速的影响。

(5)超预期的地产还能否继续向好之房地产新开工:1.房价增速仍面临调整压力,持续向好预期不强。2.地价上升过快,导致房企开发利润预期下降,房地产新开工的波动因素仍呈现负面影响。3.土地供应负增长态势能否改变,土地供应负增长会限制远端地产新开工持续向好。4.房企资金盈余状态的负值状态能否改变,负值状态延续会导致房企资金压力加大,进而不利于新开工的持续回升。

(6)超预期的地产还能否继续向好之商品房销售面积:1.根据以往规律,在房价增速高位运行的阶段,销售面积增速见底回升的概率不大。2.商品房销售的结构性不好,一二线城市的增速回升较为明显,其他城市仍呈现负增长,表现不佳。3.三四城市随着棚改减半,销售增速下行态势估计不太好改变,2019年需谨防2017年销售结构的反向转变,需紧盯三四线城市的下行预期能否兑现。

所以,房地产新开工近端表现强势,但远端担忧并无消除,后期谨防房价增速快速下行+房企利润预期继续萎缩+土地供应维持负增长的组合对新开工增速的冲击。但对于拐点的判断本文仍难给出结论,只能说需求周期的上行阶段不宜过于乐观,也不要忽视产能上行带来的压力。

(二)本轮库存周期的下行周期是否会和产能周期的第一阶段(产能上升、需求下降)共振。

虽然当下的产量水平很高,但由于需求的增速亦比较高,使得整体的市场格局尚处于主动补库存阶段,库存周期尚未进入下行周期。而周期的切换也是由需求主导的,一旦需求增速出现快速下行,库存周期有望进入下行周期,而2019年产能周期进入产能上升+需求下降的阶段的可能性不大,除非地产新开工后期出现断崖式下跌,全年看的话,二者不好共振。但从另一个角度看,当下需求的韧性持续时间越长,后期两者共振的可能性就越大,后市的下跌风险也就越大,除非需求周期的上升阶段持续向好。

基于地产新开工远端担忧尚未消除,需求高增速的可持续性仍不宜过于乐观,一旦需求不能持续向好,钢价就会面临库存周期的下行周期和产能周期的第一阶段(产能上升、需求下降)的负面冲击,高位做多成材需谨慎。但由于本来产能上行结构性优于上一轮,对亏损的敏感度会更强,上一轮周期的惨烈现象(行业全面亏损)估计很难出现。

另外,昨天“黑色系”家族又有刺激性消息发布了!巴西淡水河谷对外宣称:将关闭在巴西的9个上游铁矿大坝!!!

哎,真是地地道道的“戏精”啊,每每关键时刻,巴西淡水河谷总能很“善解钢意”的来个爆炸性新闻!不过我们发现,淡水河谷今年一季度利润为-16.75亿美元,同比下降204.1%。产矿减少以及矿价大涨后遭到下游购矿企业的抵制,一季度遭受较大的损失也就不难理解了。

最后,小编认为,周四期市的强势反弹也不会是空穴来风,在下周初,随着铁矿石的突然“搞事情”难免成为市场炒作对象,“黑色系”的反弹或会提前而至,但也只是反弹噢,不同的基本面一定会导致分化的出现!

建材现货方面,因端午假期成交较弱,价格多还是以持稳或“促销”为主。但钢价经前期大幅下调后,价格进入到合理偏低区,需要构建价格底部以及重树信心,后期还是有望重拾升势,当然,毛—衣—摩—擦问题还是本月需要格外关注的一个扰动因素。总之,淡季的行情,调整好心态并注意进出的节奏以及库存的把握,尤为重要